『不動産売却』の流れについて???

こんにちは。

今回はお客様からよくご質問頂く中から

『不動産売却』の流れについて解説させて頂きます。

ご所有の不動産を売ろう!と思ったとき、まずは

これを決めなければなりません。

それは↓↓↓

①ご自身で売却予定不動産の隣の人や知り合いに売りたい意思を伝え、個人間売買で不動産を売却する。

→メリット:仲介手数料が不要である。

→デメリット:素人同士で売買を行った場合、のちのちトラブルが発生する恐れがある。

②不動産会社へ相談して、不動産会社に買ってもらう。

→メリット:売却価格が折り合えば、早期で換金することができる。

→デメリット:相手がプロのため、不利な条件と判らず、売却する可能性がある。

③不動産会社へ相談して、仲介物件として取り扱ってもらい、売却する。

→メリット:需給バランスによって、早期でかつ高価で売却ができる可能性がある。

→デメリット:仲介手数料が発生する。

私どもへご相談頂くお客様のほとんどが 『③』を選択されております。

次に不動産会社にて「価格査定」を行ってもらい、

いくらくらいでいつごろまでに売却が可能かを調査して報告してもらいます。

ここで注意点です!!

「価格査定」はなぜこの価格なのか?そしてなぜこのくらい販売期間が必要なのか?を

根拠(データ)をもってしっかりと説明してもらえる不動産会社かどうかを

ご自身で見極める必要があります。高価格で査定してもらったというだけで、

その不動産会社にお願いするのは危険ですよ!!

近隣における成約事例や販売事例、路線価といった公的な数値をしっかりと示して

説明してもらい、納得して不動産会社に依頼しましょう!!

なお、「価格査定」についてはほとんどの不動産会社が無料で実施しております。

何社かに依頼してみて、「査定価格」だけでなく、「査定価格の根拠」がしっかりと説明そして

納得できる不動産会社に依頼しないとあとが大変です。

いかがでしたか?

弊社でも、専任の不動産アドバイザーが親切、丁寧、そして「無料」で

皆様の不動産売却のお世話をさせて頂いております。

【成約時(購入者が見つかった時)に規定の仲介手数料を頂きます。→仲介手数料は成功報酬です。】

ぜひ、お気軽に弊社へご相談下さい。「当然ですが、秘密は厳守します。」

不動産は売るタイミングで得するか損するか変わってきます。

特に相続の場合は、売るタイミング次第で税金の負担が大きく減らせることがあります。

はじめに…不動産売却した場合にかかる税金とは?

不動産を売却して場合、得た利益に対して譲渡所得税がかかります。

譲渡所得の計算方法は、次のとおりです。

譲渡所得 = 不動産の売却価格 -( 譲渡費用+取得費 )

取得費:売却する不動産を購入したときの購入代金と購入にかかった諸費用の合計

※「不動産を購入したときの購入代金」が不明の場合は、売却価格の5%で計算

譲渡費用:売却にかかった諸費用

この譲渡所得に、下記税率が課税されます。

所有期間が5年以下の場合:税率は39.63%(所得税 30.63% 住民税 9%)

所有期間が5年を超える場合:税率が20.315%(所得税 15.315% 住民税 5%)

例えば、、、

不動産の売却価格:3000万円

譲渡費用:200万円(登記費用・仲介手数料・解体費用など)

取得費(不明の場合):3000万円×5%=150万円

所有期間:5年超(税率20.315%)

譲渡所得=3000万円-(200万円+150万円)

=2650万円

譲渡所得税=2650万円×20.315%

=約538万円 が、課税されるわけです。。。

相続した不動産を、一定条件を満たし3年以内に売却すれば、

この譲渡所得税が節税できる特例が適用できる場合があります。

3年以内に相続した不動産を売却したときに利用できる特例は、次の2つです。

①相続税の取得費加算の特例

②相続空き家の3,000万円特例

①相続の取得費加算の特例とは…

相続時に納税した相続税の一部を取得費として計上できる特例です。

譲渡所得は取得費が増加するほど減っていくため、

相続税の一部が取得費として計上できると譲渡所得税の課税額が減っていきます。

(本来、相続税は取得費用に含まれません。)

②相続空き家の3,000万円特例とは…

一定条件を満たした相続不動産を売却した場合、

譲渡所得から3,000万円が控除される特例です。

条件が揃えば譲渡所得から3,000万円が控除されるため、

譲渡所得が3,000万円以下であれば譲渡所得税は課税されません。

※①取得加算の特例と②相続空き家の3,000万円特例とは併用できないため、

節税効果が大きい特例を利用しましょう。

それぞれの適用要件は…

ものすごく長くなってしまうので、

とにかく『相続した不動産は3年以内に売るが吉』と覚えておいてください!

不動産売却のときに譲渡所得が発生するのであれば、

特例を利用して節税するようにしましょう。

どちらの特例にも適用要件があるため、利用できるかどうか確認の必要があります。

お気軽にお問合せ下さい!

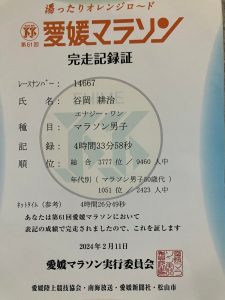

2月11日(日)愛媛マラソンが開催されました。

一度は落選したのですが、2次抽選で見事当選しました。ですが・・・落選した瞬間に高知龍馬マラソンにエントリーし、すでにホテルも予約して振込をしていたので高知龍馬マラソンは走るとして、愛媛マラソンをどうしようか、かなり迷いました。誰に聞いても絶対やめとけと言う返答ばかりでした。ただ一人の方から「谷岡さんなら出来ますよ」と言っていただき愛媛マラソンも走る覚悟を持てました。自分の中ではそう言ってくれることを望んでいたと思います。

今年は例年になく真面目に練習に取り組みました。平日は5km程度、日曜日は15~20km週に5日は走り10月頃から月間150km以上の走り込みを行いました。今年で愛媛マラソンは6回目になりますがベストタイムを出すことが出来ました。「練習は裏切らない」ことが実感できました。

ただ・・・ 私には1週間後に高知龍馬マラソンが控えているわけです。幸いなことに足の痛みは2~3日でやわらぎ、練習を再開しました。

エナジー・ワングループからは私を含め2名で出走しました。

いざスタートラインに整列した時、とにかく気持ちを切り替えて、「1週間前に40kmの走り込みをしたのだから」「実はこの大会が本番なんだ」などと自分に言い聞かせてました。スタート前のセレモニーで元マラソン選手の瀬古敏彦さんが今日はかなり暑くなるのでこまめに水分補給を取るようにとアドバイスを頂きました。スタート時は寒かったのですが、時間と共に気温も上昇し20度近く達したと思います。

20kmぐらいまでは順調でしたが、暑さとそれによる水分の取り過ぎで22km付近で気分が悪く吐きそうになり走れなくなりました。ここからゴールまでの約20kmはウォーキング状態でした。

この大会のユニフォームは、1週間前に愛媛マラソンの参加賞で頂いたTシャツを着て走ってました。そして歩いている私に対して、「先週も走られたんですか」「すごいですね」「頑張りましょう」等と声を掛けて私を抜いていきました。その方たちは昨年の愛媛マラソンの参加賞Tシャツを着ていました。おそらく愛媛県人で今年は落選して高知龍馬マラソンを走っているのだと思いました。中には「先週の自分にまけるんですか」と言って抜いて行かれた方もいました。その方は私と同じTシャツを着ていました。「うわ、ここにも変人がいた」と心の中で思ってました。(ランナーにとっては変人は最高の誉め言葉になります。勝手に思ってますが・・・)

なんだかんだで、ひたすら歩いて何とか完走する事が出来ました。タイムはごらんの通り惨憺たる結果でした。

なかなかフルマラソンを2週続けて完走する人は少ないと思いますので、しばらく話のネタとして使えると思いました。来年も2週連続チャレンジするか問われたら「お断りします」と答えるでしょう。たぶん・・・皆さんも人生のうち1回はフルマラソンにチャレンジしてみてはいかがでしょうか。

建物を建てるにあたって、必ず守る必要がある法律「建築基準法」と言うものを聞いたことがあるかと思います。

この法律を誤解されている方が多いのですが、これは「建物を守るための法律」ではなく「人間を守るための最低限度を定めた法律」です。

例えば、耐震基準に関しては「震度6強程度の大地震であっても倒壊・崩落しないこと」と定められています。

現在(1981年以降)の新耐震基準は、(1回の)震度6強から7程度(つまり震度6強寄りの震度7)でも倒壊しないレベル、です。

震度7は、最高の震度なので上限がありません。大きな震度7や複数回の震度7なら耐えられないこともあるでしょう。また、熊本地震のように震度7が2回起こると、倒壊するものも出てきます。この度の能登の震災でも、3年ほどの群発地震で弱っていたところに大地震が来たために倒壊した新耐震基準の家屋も多かったようです。

一方、2000年からは、耐震等級1-3が定められて、等級1が1981年レベル、2がその1.25倍、3が1.5倍の揺れに耐えられる設計です。

お客様一人ひとりの想いに寄り添い、快適な住まいをご提案します

ワンズ・ホームのスペシャリスト集団が、あなたの想いの実現に向けて誠心誠意サポートいたします